“Hvordan forudser man den næste Tesla eller den næste Amazon, Google, Netflix etc.?”

– det er et spørgsmål mange investorer stiller sig selv. I dette skriv vil jeg forsøge at udpensle min metode til investering i tech-aktier og disruptive aktier, det var med denne metode at jeg var i stand til at forudse Tesla aktiens eksplosive stigning flere år før det skete.

Det er en metode som jeg kalder The Product Based Approach (eller Den produkt-baseret tilgang på dansk – meeeen det lyder nu engang ikke helt så catchy!).

The Product Based approach er primært beregnet til investering i tech-aktier og disruptive aktier – og er altså ikke beregnet til at bruge ved investering af valueaktier som eksempelvis Novo Nordisk, Danske Bank etc.

“Man kan ikke forudse en disruption med Teknisk analyse”

Før vi går videre, så er det dog væsentligt at få på plads hvorfor der overhovedet er behov for en ny metode til at forudse en kommende disruption aktie. I dag bruger de fleste investorer – professionelle som hobby-investorer – udelukkende Teknisk analyse, når de investerer. Ganske kort så er Teknisk analyse metodologi en måde at forudse fremtidige bevægelser for en given aktie ved hjælp fra tidligere markedsdata-indikatorer og regnskaber.

Hvis man gerne vil forudse den næste store disruptive aktie så får man dog et stort problem med denne tilgang: Hvis man som investor udelukkende gør brug af teknisk analyse (eller kun studerer aktiekursen), så er det umuligt at finde en fremtidig “Tesla” på aktiemarkedet. Eller sagt på en anden måde:

Man kan IKKE forudse den næste disruption-aktie ved kun at benytte Teknisk analyse.

Lad mig give nogle konkrete eksempler, der illustrerer dette. Jeg vil se på intervaller fra bestemte aktier før de enten tog en kraftig stigning eller et kraftigt fald (Tesla og Nokia).

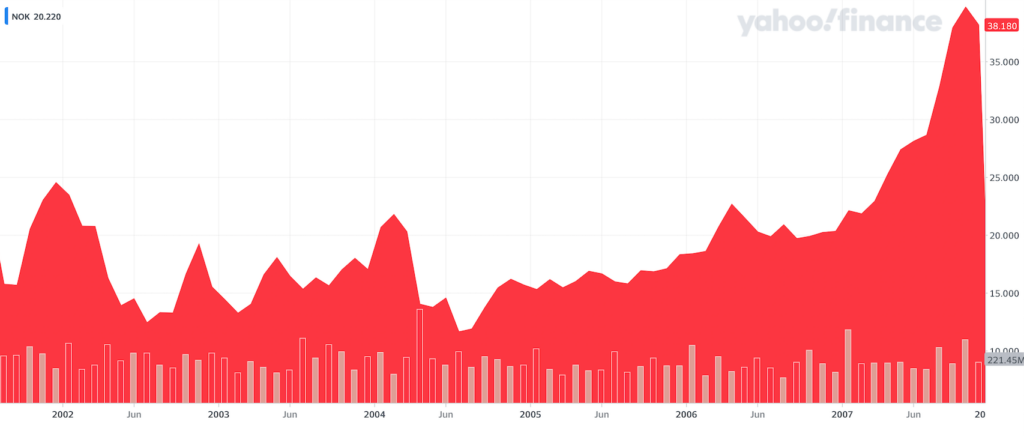

Tesla (TSLA):

Lad os spole tilbage i tiden. Herunder ser du udviklingen for Teslas aktiekurs for 2013 til november 2019. Perioden stopper lige præcis her, for i slut-december 2019 begynder Teslas eksponentielle udvikling op ad, som fortsætter hele 2020. Det medfører en YOY stigning på 798%(!).

Og her ser vi så intervallet hvor opsvinget er inkluderet:

Hvorfor er disse intervaller interessante? Første interval illustrerer meget godt at INTET i aktiens udvikling ville kunne antyde, at aktien indenfor en måned ville begynde sit eksponentielle opsving (som set i interval 2). Selv ikke ved at benytte en af følgende teknisk analyse-indikatorer havde det være muligt:

- Faldende eller stigende trender for aktien

- Støtte og modstand

- Relative Strength Index (RSI)

- Momentum

- P/E Værdi

- Volume-analyse

- Osv…

Med intet værktøj fra teknisk analyse-modeller ville det altså have været muligt at forudse at aktiekursen meget snart skulle til at stige næsten 800% på ét år.

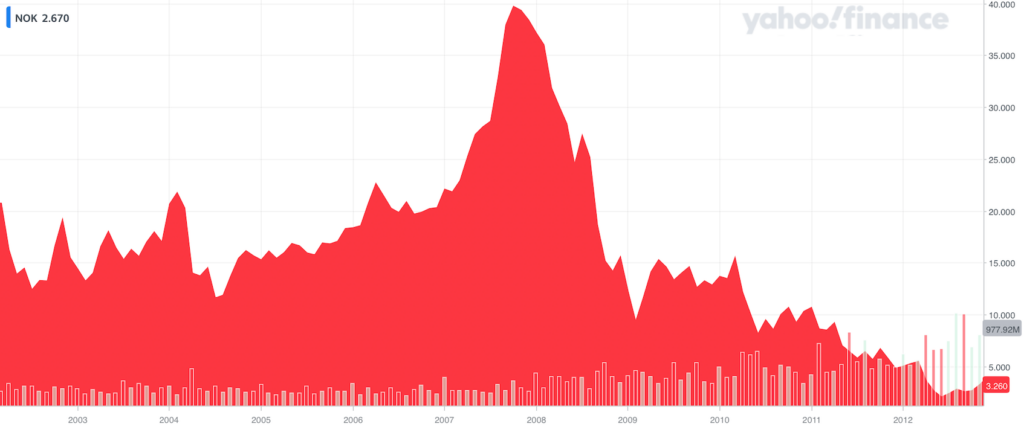

Nokia (NOK):

Med disruptive aktie-vindere så vil vi også ofte se tabere. Nokia er et godt eksempel på en disruption-taber, der blev knust under den disruption som Apple startede med iPhone og smartphone-bølgen. Herunder vil vi derfor se på et udsnit af Nokias aktieudvikling og som man kan se er udviklingen sat i intervallet fra 2001 til midten af 2007. Hvilket vil sige FØR at iPhone disruptede hele Nokias levegrundlag. Hvis vi går bare 4 år frem i tiden (2011) efter dette udsnit slutter så vil vi se at Nokias aktiekurs er faldet med utrolige 86%!

Og her kigger vi på intervallet hvor det store fald er medtaget.

De samme konklusioner vil her kunne drages som fra Tesla-casen. Med intet værktøj fra Teknisk analyse ville vi kunne forudse tilbage i 2007 at en investering i Nokias aktie snart ville være en meget dum ide. Faktisk ville en teknisk analyse af Nokias regnskaber og aktieudvikling fra overstående interval formentligt have tegnet et billede af et ekstremt sundt firma, som udelukkende havde gode tider i vente – og mange investorer brændte sikkert nallerne gevaldigt som følge deraf.

Sådan forudser man en kommende disruptive aktie

Overstående eksempler burde gerne illustrere hvorfor det nogen gange er en dum ide (og nogen gange direkte farligt) udelukkende at benytte sig af teknisk analyse. Teknisk analyse er enormt brugbart til at analysere valueaktier. Valueaktier følger (ofte) en mere forudsigelig udvikling, og hvis man kigger 5 år tilbage i tiden vil en dygtig investor derfor som regel kunne bruge teknisk analyse-teori til at ekstrapolere aktiens udvikling frem i tiden.

Tech-aktier og disruptive aktier følger dog sjældent dette forudsigelse mønster, og derfor er nye metoder påkrævet til at forudse fremtidens disruption vindere (og tabere!). Det er her The Product Based Approach kommer ind i billedet.

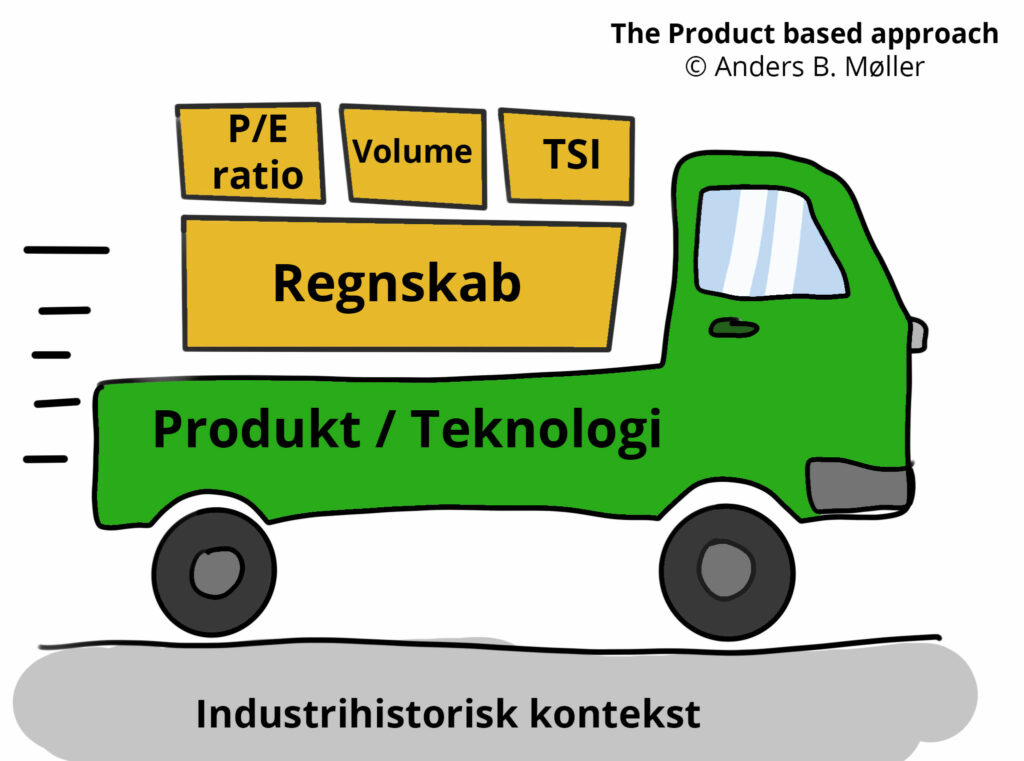

The Product Based Approach (PBA)

Lad mig starte med groft at opridse hvad the Product Based Approach (herefter omtalt PBA) grundlæggende går ud på. I metoden tager man udgangspunkt i et firmas regnskab (selvfølgelig), men man fokuser i ligeså høj grad på at forstå produktet og teknologien bag produktet samt i at kunne sætte disse faktorer ind i en industrihistorisk sammenhæng. En sætning jeg vil bruge flere gange i den følgende tekst lyder: “Det er produktet, der skubber regnskabet“. Det jeg mener med dette er, at hvis et firma laver et blændende godt produkt og har en blændende god teknologi, så skal det nok komme til at blive afspejlet i regnskabet. Måske sker det ikke på kort sigt, men så skal det nok ske på den lange bane. Det var præcis dette scenarie, der udspillede sig med Tesla.

Jeg er stor fan af at illustrere pointer med metaforer. Netop det har jeg prøvet af gøre her: man kan illustrere tankegangen bag metoden med en lastbil-metafor. Lad os gennemgå de enkelte dele af modellen herover:

Selve lastbilen: Forestil dig at selve lastbilen er produktet/teknologien for et givent firma.

Ladet: ladet består af regnskabet og tæt-knyttede faktorer som P/E ratio, volume, og TSI (True Strengt Index) etc.. Med Teknisk analyse vil vi udelukkende være i stand til at analysere ladet af lastbilen. Dette er altså et problem, da det rent faktisk ofte er selve lastbilen (produktet og teknologien), der er den vigtigste faktorer for at vi kommer så langt op af den stejle landevej som muligt.

Landevejen: Landevejen illustrerer den industrihistoriske sammenhæng som firmaet befinder sig i: her tages bl.a. højde for landskabet af konkurrenterne (de andre “lastbiler”).

Et konkret eksempel

Hvis vi skal tage udgangspunkt i en konkret case, så var det som nævnt PRÆCIS det, der skete med Tesla. Tesla steg i 2020 som nævnt tidligere 798%. Hvis man kun havde forholdt sig til Teslas regnskab før 2020, så ville det ikke have været muligt at forudse denne stigning. Grunden til at så mange aktieanalytikere tog fejl af Tesla var netop at man udelukkende fokuserede på de tekniske analyser af regnskabet og i regnskaberne så man underskud på underskud i samtlige kvartaler og altså stærke negative signaler. For at forudse Teslas kommende eksponentielle stigning var man altså nødt til at trække på andre værktøjer – nemlig at forstå Teslas produkt, deres teknologi og derigennem deres massive konkurrence-fordele. Teslas produkt var nemlig så ufattelig langt foran samtlige konkurrenter (Ford, VW, Toyota, Daimler etc.) at deres produkter blev og bliver revet væk af kunderne.

“Produktet skubber regnskabet”

Som jeg nævner herover så er det “Produktet der skubber regnskabet”.

Denne sætning er hele essensen af PBA.

Definition af “produkt“: “Produktet” dækker over den eller de produkter eller den service som et givent firma sælger eller tilbyder – med andre ord ofte deres kerneforretning. Det er en simpel måde at kunne tage udgangspunkt i en fællesnævner for alle produkter fra et givent firma, da disse ofte deler samme grundlæggende karakteristika. Fx:

- Design

- User experience oplevelse

- Brugergrænseflade

- Byggematerialer

- Innovationsniveau

- Kvalitetsniveau

- Produktionsprocess

Produkt-eksempler

Det var fx Nokias “produkt”, der skubbede regnskabet og dermed kursen gevaldigt ned af som følge af iPhonens disruption af mobil-industrien – man kunne udelukkende have forudset Nokias kolossale nedtur ved at forstå Nokias produkt og hvor dårligt dette stod positioneret overfor iPhonen.

På samme måde kan udledes lignende konklusioner ved at kigge på andre aktier og deres produkt. Fælles for følgende eksempler er at deres hastige aktiekurs-stigninger kun kunne forudses ved at forstå de massive styrker gemt i deres produkt set i en kontekst sammen med konkurrenteres produkter.

- Netflix: Netflix tilbød et moderne produkt/service, som Blockbusters tilbagestående måde at leje film på ikke kunne hamle op med.

- Google: Google tilbød en nytænkende måde at kategorisere og finde hjemmesider på ved hjælp af en genial algoritme. Deres “produkt” var altså smartere end fx Yahoos, hvor søgeresultater var opsat manuelt af et menneske.

- Amazon: Amazons “produkt” transformerede hele måden vi handler på, og vandt stort i det lange løb.

- Facebook: Facebooks “produkt” transformerede måden hvorpå vi kommunikere og interagere i dagligdagen på.

Forudsætningen for at bruge PBA optimalt kræver, at man har en god teknisk forståelse, og en rigtig god produktforståelse. Dette kan selvfølgelig ofte være subjektivt og derfor kræver det også at man bruger noget så kontroversielt på aktiemarkedet som sin mavefornemmelse.

Man lærer kun sin mavefornemmelse at kende gennem mange års erfaring, men et tip der er ekstremt vigtigt er altid at prøve at anskue tingene så objektivt som det overhovedet er muligt uden at lade sine følelser for et givent firma ryge med ind i ligningen.

Det lyder måske banalt, men det er lettere sagt end gjort: en stor fejl, som jeg så MANGE investorer begå i fx i Teslas tilfælde var at man lod sin foragt for Elon Musk (Teslas CEO) og dennes ikke altid politisk-korrekte måde at kommunikere på præge sin opfattelse af Tesla som investeringscase. Det var en stor fejl, for Teslas gigantiske konkurrence-fordele bliver nu engang ikke spor mindre af at Elon Musk sommetider skriver nogle måske knap så velovervejede ting på Twitter. Man er nødt til at skærer alle følelser ud af ligningen og forholde sig så objektivt som muligt til en given investeringscase – kun sådan opnår man det mest objektive billede af firmaets produkt og teknologi.

[Part 2 følger snart]